作者:Agarwood Capital

链接:https://mp.weixin.qq.com/s/78IDEbfMmBGZizPdbyHkDg

链接:https://mp.weixin.qq.com/s/78IDEbfMmBGZizPdbyHkDg

投资结论与定位

1. 核心结论

未来三到五年,白银处在一个结构性中枢抬升的历史性大牛市,有三条主线:

第一条是与黄金共享的「秩序裂解+美元秩序衰退」大背景。俄乌战争后的资产冻结、制裁武器化、财政赤字与债务滚雪球,让「持有美元资产」这件事带上了明显的政治和制度风险。

第二条是白银独有的工业底座。世界白银协会数据显示,2024 年全球工业用银达 6.805 亿盎司,连续第四年创新高,约占总需求六成,增长主要来自电网基建、车辆电气化、光伏,以及与人工智慧相关的电子与 IT 终端 。

第三条是供给僵硬与结构性赤字。银矿产量最近十年徘徊在每年约 8.2–8.3 亿盎司,供给主要来自其他金属矿的副产品,对价格的敏感度很低 。世界白银调查指出,自 2021 年以来市场连续四年出现结构性供需赤字,2024 年缺口约 1.489 亿盎司 。

在这个组合下,可以把白银的定位概括为:

• 宏观与秩序层面,与黄金站在同一条轴线上,承接对美元信用折价的对冲需求

• 实体经济层面,深度绑定电气化与 AI/资料中心为代表的数字基础设施

• 供需结构层面,长期供给僵硬、连年赤字,价格更多透过库存与配给来调节

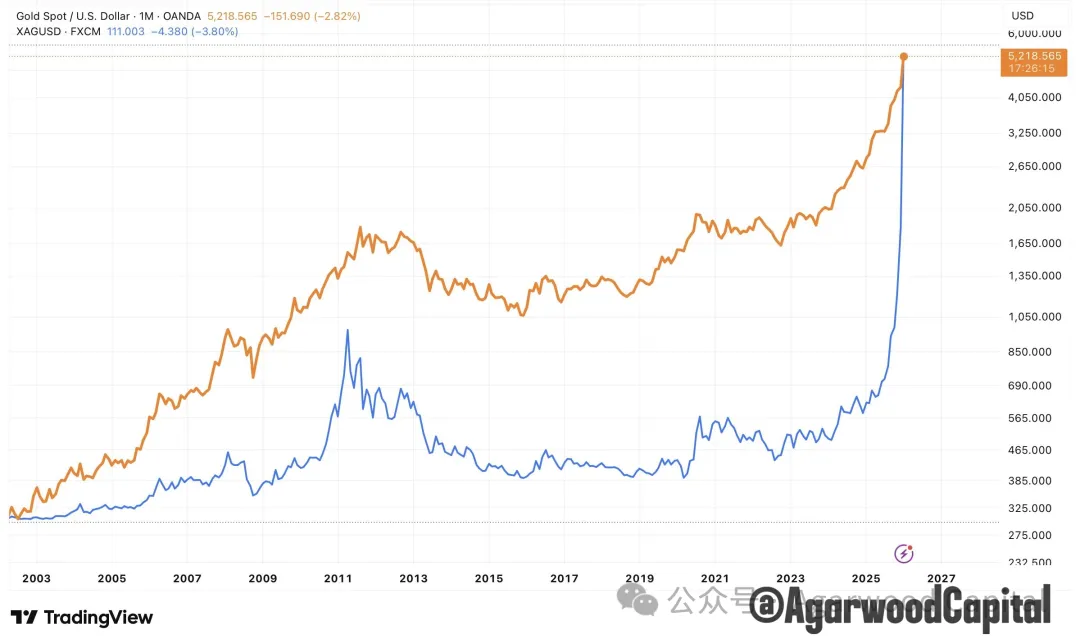

价格路径上,基准情境中,白银的长期走势与黄金同方向,上涨段落中白银通常给出更大的百分比涨幅,如最近半年,白银涨幅远超黄金;当然,回调阶段也更剧烈,高贝塔特征非常明显。

从图1可以看出,1970年代的牛市,银价涨幅约37倍,1991-2011的牛市,涨幅约13倍,而本轮牛市,从2020年低点11.65起算,涨幅约有9倍,由于价格已突破前两轮牛市高点50美元,因此,从价格空间上看,潜力不会逊色于第二轮,有可能超越第一轮——如果按第一轮对齐,那银价将到达约500美元。

另外从时间看,白银牛市都是以十年起计(供应缺乏弹性所致),因此,至少2030年之前,都将是白银的大牛市。

图1: 白银价格季线图(对数刻度)

来源:TradingView, Agarwood Capital

宏观环境:实质利率、美元指数与秩序折价

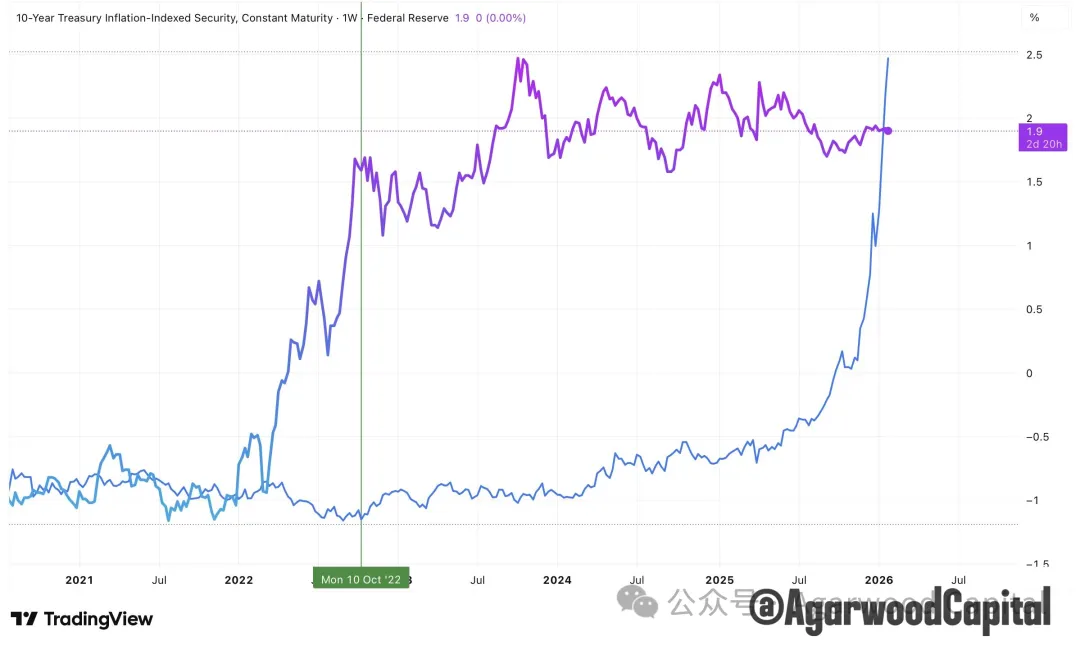

1. 实质利率:贴现率与杠杆空间

以 10 年期 TIPS 为代表的实质利率,对金银的作用有两层:

一是贴现率。实质利率越高,理论上持有无息贵金属的机会成本越高。不过近两年金价在实质利率仍偏高时多次创新高,说明利率这条线已经被央行购金与秩序风险部分「盖住」 。金价先行,银价跟上并超越。

图 2: TIPS 与银价对比图

来源:TradingView, Agarwood Capital

二是杠杆空间。实质利率上行,金融机构的资金成本与风险偏好都会收紧,贵金属 ETF 与期货的杠杆会被迫降档;实质利率回落,杠杆空间重新打开。白银作为高贝塔品种,对这一条格外敏感。

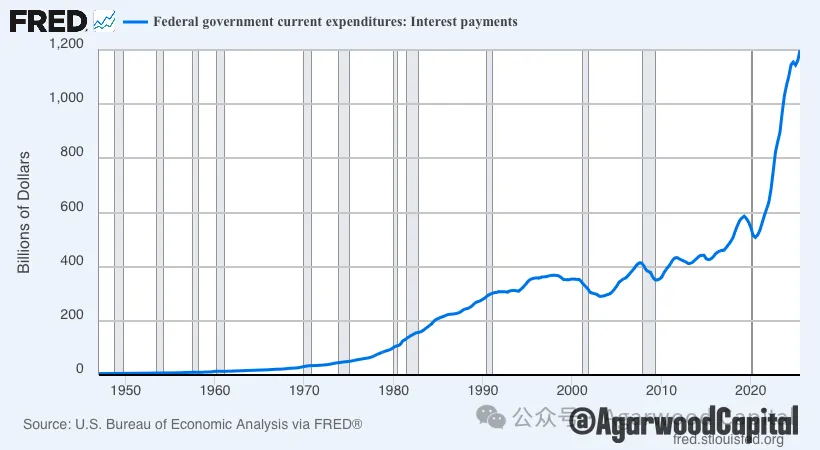

在高赤字、高债务的结构下,美国很难长期承受高实质利率,否则财政利息负担会迅速失控,这一点在黄金报告里已经展开。基准情境是:实质利率可以阶段性冲高,但长时间维持很高水准的可能性不大。

图 3:美国政府利息支出

来源:Fred,圣路易斯联储

2.美元指数:计价货币的慢性贬值

美元指数已跌破自 2011 年以来维持的十五年上升通道,意味着美元长期强势的逆转。

图4: 美元指数月线图

来源:TradingView, Agarwood Capital

这种走势与前面宏观叙事是一致的:

• 美国用财政赤字和债务堆出当下的增长

• 同时把制裁、关税和安全保护打包成「秩序商品」卖给全世界

• 结果是美元资产的秩序成本在上升,持有美元的制度风险在变大

对白银而言,美元指数的影响有两条路径:

• 对非美买家的本币成本。 DXY 走弱时,印度、东南亚、中东与拉美这些大买家以本币计的银价压力减轻,工业与实物需求更容易在回调时出手补库存。

• 对资产配置的相对吸引力。当市场开始怀疑「十年持有美元资产的实质回报」时,官方会把部分权重移向黄金,私人与机构则会把白银当成高贝塔版本的配置工具。

3.秩序折价:美元作为「公共品」角色的弱化

美元曾经同时扮演三个角色:

• 全球清算货币

• 安全资产标准

• 美国秩序的「公共品代币」

现在这三个角色都在打折。制裁与资产冻结让清算货币的中立性下降,财政赤字与债务扩张压低安全资产的质量,各种「关税换站队」的做法削弱美元作为公共品的形象。

这里不再重复黄金篇的长叙事,只保留结论:

秩序折价的结果,是让一部分本来愿意无条件持有美元与美债的需求,开始慢慢移动到黄金与白银这一侧。

白银的双重身份:货币金属和工业金属

1. 货币属性:私人部门的「影子储备」

历史上白银曾与黄金一起构成金银双本位,十九世纪多国货币可以按固定比价自由兑换金银,这在集体记忆里留下了很深的货币属性。

图 5: 金银价格走势对比图

来源:TradingView, Agarwood Capital

现代央行主要持有黄金,不再持有大量白银,但在私人与机构层面,白银仍有几个明确角色:

• 对中小投资者而言,白银是更低门槛、波动更大的「影子黄金」

• 对资产管理人而言,白银是贵金属组合里的重要 beta 因子

• 在美国、印度、德国与澳洲等国,银条与银币被家庭当成长期实物储蓄工具,这几个市场合计贡献了全球银条银币需求的大部分

在秩序风险升温、实质利率与美元走弱的阶段,这一层货币属性会与黄金形成共振,只是白银的价格反应更放大。

2.工业属性:电气化与数字基础设施的关键材料

工业需求是白银与黄金之间最大的结构差异。

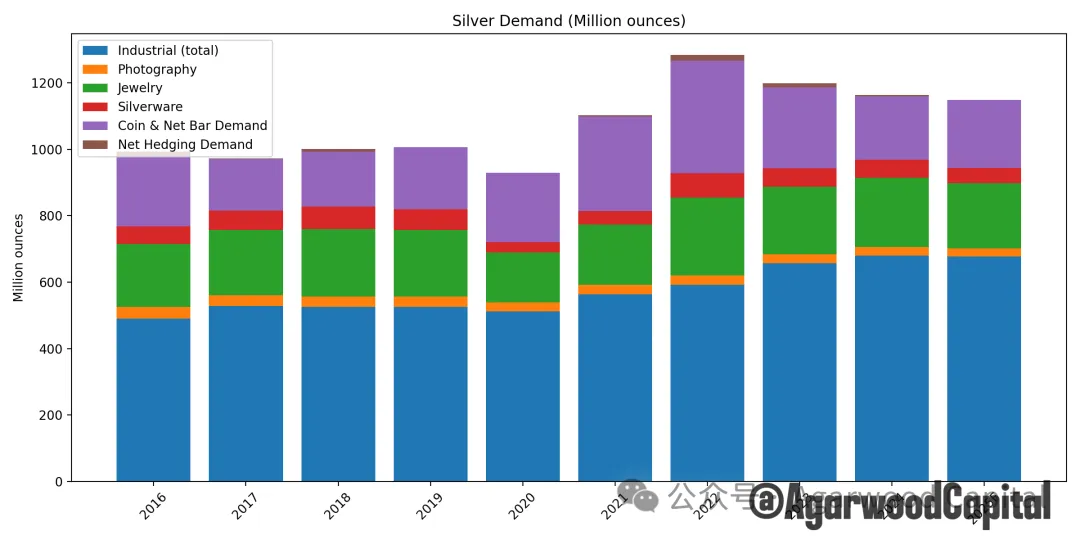

世界白银协会资料显示:

• 2024 年全球工业用银 680.5 百万盎司,连续第四年创新高

• 工业用银约占总需求 59%,是白银需求的第一大板块

• 增长来自「绿色经济」相关的电网投资、车辆电气化、光伏,还有与 AI 相关的电子与 IT 最终产品

图6: 白银需求分类图

来源:Agarwood Capital,银协会

可以把这些工业需求拆成三个技术主线:

● 光伏(PV):

太阳能电池导电浆料以银为主要金属,过去十年光伏用银在总需求中的占比明显上升,2024 年光伏用银再创新高 。

尽管单瓦用银量随技术进步有所下降,但装机规模增速更快,总需求仍是上升趋势。

● 车辆电气化与充电基建:

电动车的继电器、高压接点、感测与控制系统用银量,比传统燃油车高出数倍,5G、车联网与充电基建会再叠一层需求 。

● 电子与电气、资料中心与 AI:

2024 年工业用银创新高的官方解读里,明确提到「与人工智慧相关的终端应用」推动消费电子与 IT 设备用银增长 。银协会与后续研究报告指出,至 2030 年,光伏、电动车及其基础设施、数据中心与 AI 应用将一起推高工业用银 。

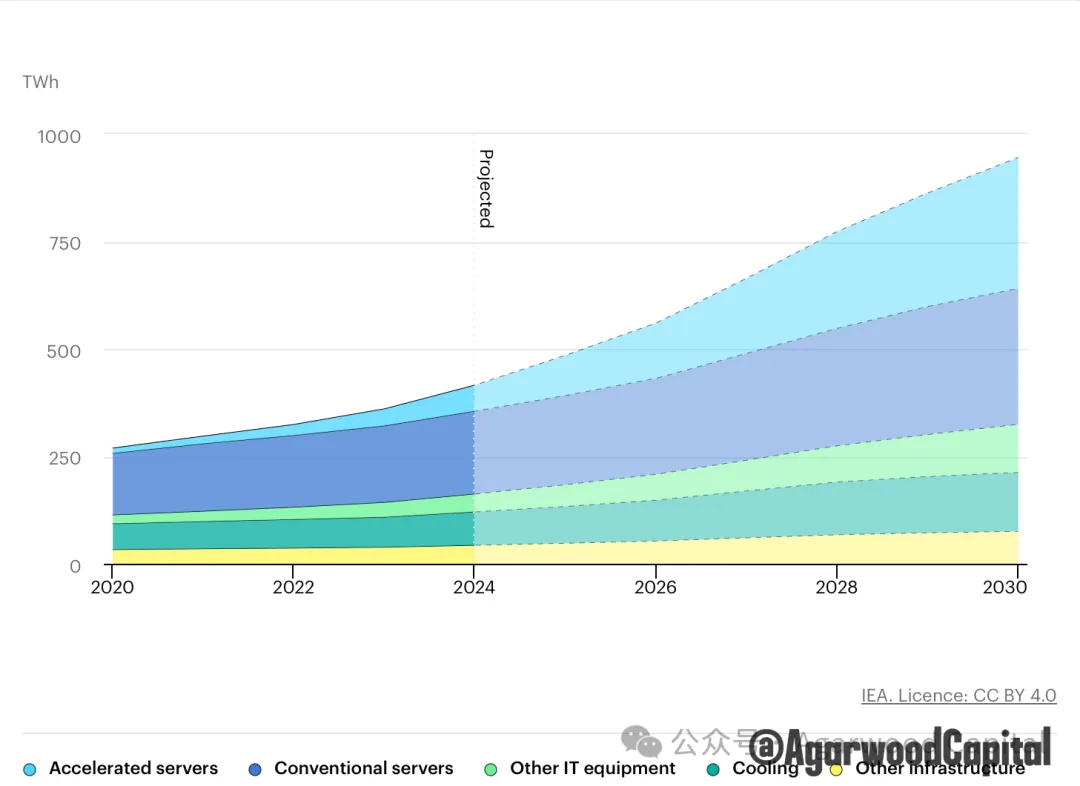

根据 IEA 的研究,基础情境是「全球资料中心用电到 2030 年约翻倍至约 945TWh」,其中 AI 优化资料中心用电到 2030 年会「超过四倍」成长。

图 7: 资料中心用电需求预测

来源:IEA

在 AI 资料中心场景里,可见的用银环节包括:

• 高性能伺服器与交换设备的焊点、连接器和导体

• 高压配电与保护设备中的银基接触材料与镀银铜排

• 部分高端散热模组与导热界面材料中的含银方案

单台设备的用银量不大,整个 AI 基础设施与资料中心建设是「长周期专案投资」,一旦开工就会持续多年,对白银形成的是一种多年稳定的增量需求。

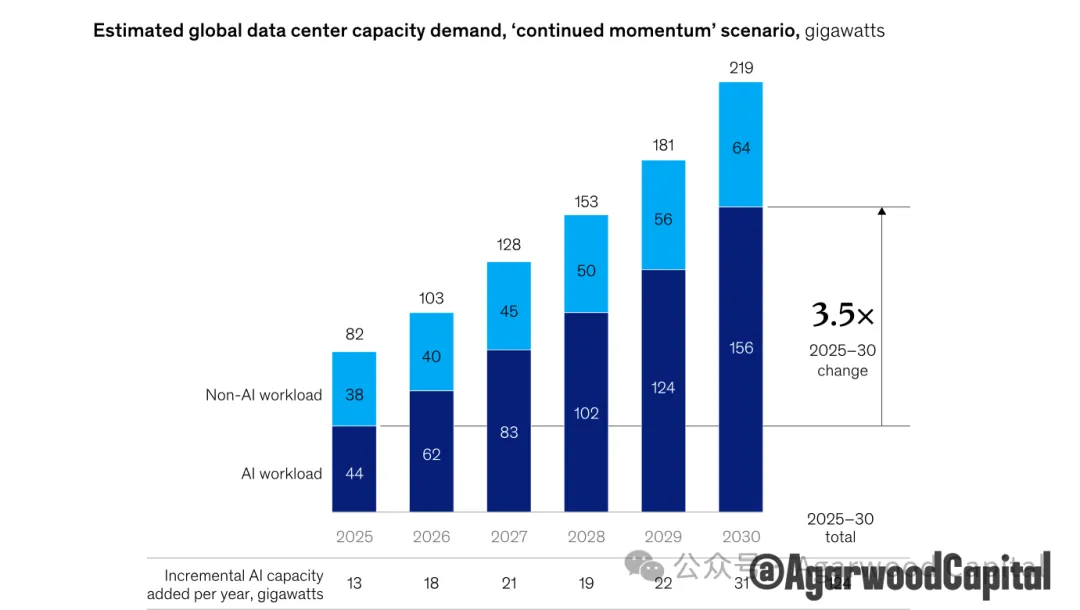

麦肯锡咨询预测,AI 资料中心的需求 2025-2030 将增长 3.5 倍。

图8: 资料中心需求预测

来源:麦肯锡咨询

3.结构上的总结

黄金的需求结构偏向「官方储备+投资+首饰」,工业占比很小;

白银的结构接近「工业+投资」双核心,首饰与银器是辅助。

结果就是:

• 在宏观与秩序层面,白银与黄金一起受益于美元秩序衰退

• 在工业与科技投资层面,白银再吃一层电气化与 AI 的红利

• 在市场行为层面,白银自然成为「同一宏观叙事下更高弹性的交易标的」

供给结构:副产品主导与结构性赤字

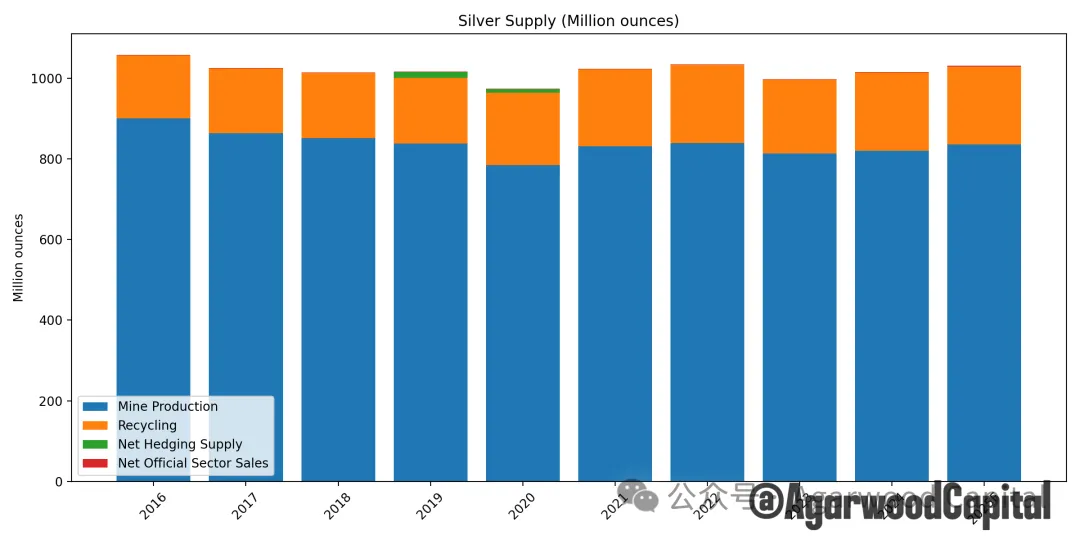

图 9:白银供给分类示意图

来源:Agarwood Capital,银协会

1.矿产供应:副产品限制了弹性

换句话说,银矿供应在中短期几乎是一条接近垂直的供给曲线,价格更多透过库存的消耗与实物配给来调整。

世界白银调查与 USGS 的数据显示:

• 2024 年全球银矿产量约 8.2–8.3 亿盎司,高点在2015年。

• 约七成以上产量来自铅锌、铜、金矿的副产品,纯银矿只提供少数产量

这种结构带来几个直接后果:

• 矿山投资决策主要看的是铜、锌和黄金价格,对银价的敏感度很低

• 即便银价大幅上涨,也很难在三到五年的视角内看到大规模新增产能

• 即便在供给侧想「为银扩产」,多数项目也要经历漫长的勘探、环评、建设周期

2. 回收与地上库存:刹车效果有限

银的回收来源包括旧首饰、银器、摄影耗材与电子垃圾,近年每年约 1.5 亿盎司左右 。相较黄金,白银单位价值低、分散度高,在电子与光伏部件中的回收难度更大,经济上不具备高比例回收的诱因。

结果就是,回收对供给侧的「刹车效应」有限,很难在价格上行时迅速释放大量回收供应来压制价格。

3.结构性供需赤字

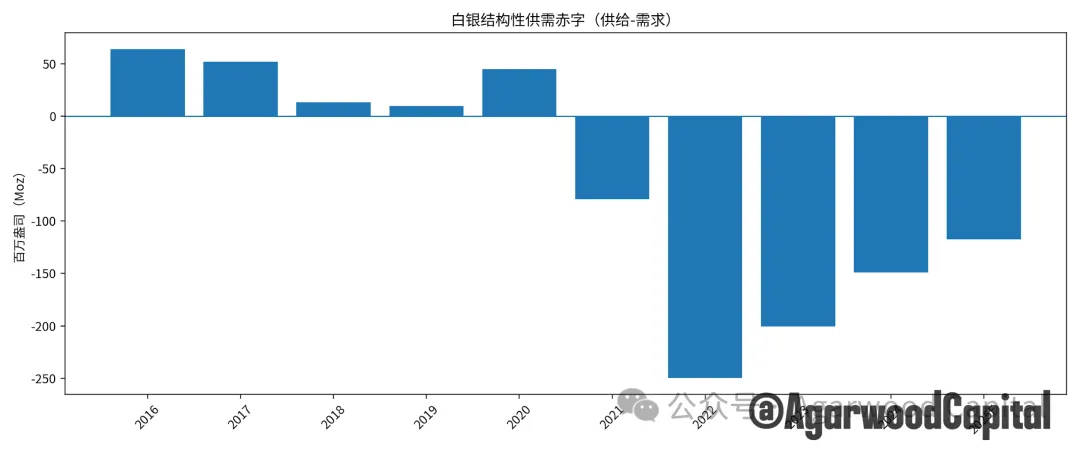

世界白银协会和 Visual Capitalist 的整理显示,自 2021 年起,银市场连续出现结构性供需赤字,2024 年赤字约 1.489 亿盎司,且 2022 年的缺口更大 。 2024 年的赤字已是连续第四年,预计2025年也是赤字。

在这种架构下,任何额外的工业需求增量或投资需求放大,很容易被直接反映在价格与期限结构上,供给端缺乏通过增产来平滑价格的能力。

图 10: 白银供需赤字示意图

来源:Agarwood Capital,银协会

相对黄金的三个关键差异

1. 高贝塔与更大波动

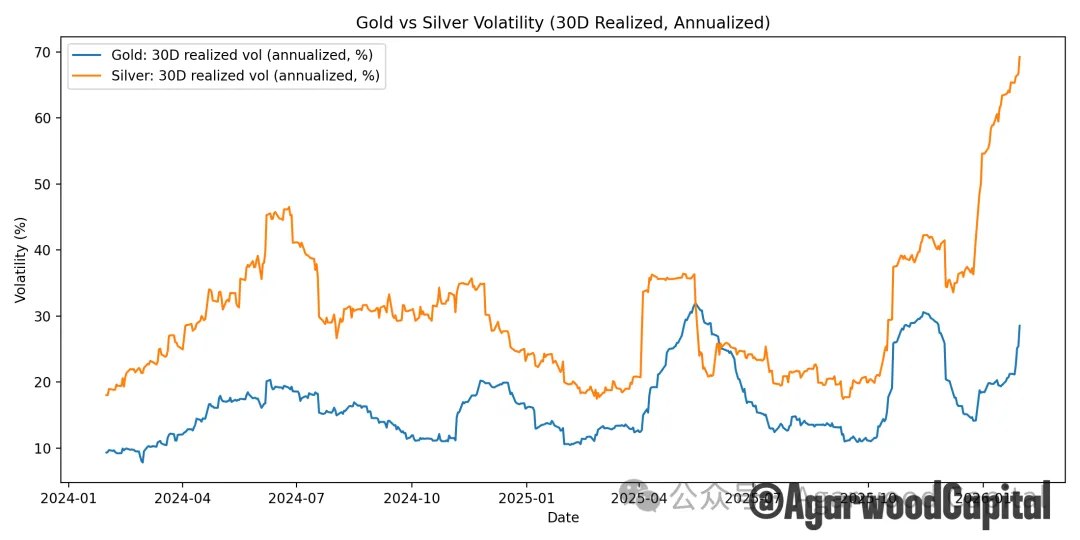

相同宏观环境下,白银的波动通常大于黄金,从图11 金银波动率对比图( 30 个交易日滚动的历史实现波动率)可以看出,银价波动率显著高于金价。

2023 年 10 月以来的这一轮行情里,金价在秩序叙事与央行买盘支撑下创新高,白银在工业需求创纪录、供需赤字与投资资金涌入的配合下涨幅更大,2025 年累计涨幅明显领先黄金 。

这种放大效应在两个方向上都成立:

• 多头环境里,白银通常跑赢黄金

• 利率、美元或流动性收紧时,白银的回撤也容易比黄金更深

图 11: 金银波动率对比图

来源:Agarwood Capital

2.对实体投资与技术路线的敏感度

黄金主要对利率、汇率与秩序风险敏感,与实体投资的关联度较低。

白银的价格,同时对下面几条线敏感:

• 利率与美元路径

• 光伏与电动车

• 电网与储能

• 资料中心与 AI 集群

当利率与美元走弱,电气化与 AI 投资强劲时,白银会在「宏观+工业」双重支撑下明显跑赢黄金;

当利率与美元同时偏强,电气化与 AI Capex 又出现放缓时,白银相对黄金的表现会明显打折。

3. 流动性与结构风险

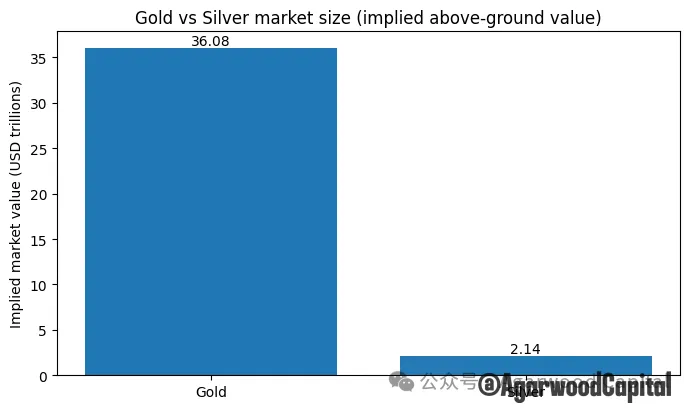

白银市场容量与流动性低于黄金,按地上存量口径计算,黄金约 36.1 兆美元,白银约 2.14 兆美元,黄金约为白银的 16.85 倍。

连年结构性赤字和有限的库存,使白银在极端行情里更容易出现挤仓、保证金上调、期货与现货短暂脱节等现象。

换句话说,白银把相同宏观叙事下的收益与风险都放大了。

图 12: 金银市场规模对比图

来源:Agarwood Capital

阅读原文